Podemos ir poniendo research con noticias de Europa:

24/01/2017:

AGENDA EUROPA

• A las 9:00 horas Markit PMI fabricación, Markit Servicios PMI, Markit PMI Composite

• A las 9:30 horas en Alemania Markit PMI fabricación, Markit Servicios PMI, Markit PMI Composite

• A las 11:00 horas en la Zona€ Markit PMI fabricación, Markit Servicios PMI, Markit PMI Composite

• A las 10:30 horas en UK Finanzas públicas (PSNCR), Préstamos netos del sector público, PSNB sin grupos bancarios

• A las 18:00 horas en Italia Total de los que buscan empleo

AGENDA EEUU

• A las 15:45 horas Markit EEUU fabricación PMI

• A las 16:00 horas Ventas viviendas de segunda mano, Índice manufacturero Richmond

Publican resultados: SAP, Johnson & Johnson, Airgas Inc, Verizon Communications Inc, Corning Inc, 3M Co, Alcoa Corp, Texas Instruments Inc,

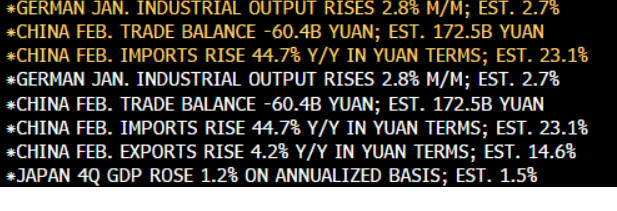

APUNTE MUNDIAL

• EEUU: Donald Trump rompía ayer el acuerdo comercial con el Pacífico

• ZONA EURO: S&P estima que el BCE reducirá sus compras de deuda en el 2S17.

GENERALI: según prensa Generali se hace con el 3% de Intesa SanPaolo. Recordamos que Intesa (al igual que Allianz) están interesadas en hacerse con Generali.

INTESA SANPAOLO: parece que de las 20 0fertas iniciales por Allfunds (50% Intesa+50% Banco Santander) solo se mantienen 4 ofertas. La horquilla de precios está entre los 1700-2100mln€

VODAFONE: cederá el mantenimiento de red de fibra a Huawei. Por otro lado, Vodafone lanza en España su red de banda estrecha para el internet de las cosas que permite conectar dispositivos de manera segura, escalable y eficiente.

AIR EUROPA: amplía su pacto con aerolíneas argentinas , creciendo así en el negocio de América Latina.

BARCLAYS: vende su sede en Colón a CBRE Global Investors por 50 millones de euros y planea ya su traslado.

LLOYDS: investiga un ciberataque que le afectó 48 horas sus servicios online.

SAP: publica peores resultados en EBIT por el coste de las ventas aunque mejora la previsión para 2020.

PHILIPS: publica resultados del 4T16 por debajo de estimaciones. Ventas 7,24 bn€ < 7,32 bn€ e cons. Ebita ajustado 1 bn€ < 1,02 bn€ e cons. Margen Ebita ajustado 13,8% +190 pb yoy. Bº neto 640 M€ vs -39 M€ yoy.

AXA: Mediobanca baja recomendación a neutral; PO €25.50

ALLIANZ: Mediobanca baja recomendación a neutral; PO €175

ZURICH INSURANCE: Mediobanca sube recomendación a sobreponderar; PO 333 francos.

THYSSENKRUPP: BofAML baja recomendación a neutral; PO 25 euros.

VOLVO: Goldman sube a neutral desde vender.

sds

LinkBack URL

LinkBack URL About LinkBacks

About LinkBacks

Citar

Citar

Marcadores