lbeo (06/05/2017)

The Money Formula takes you inside the engine room of the global economy to explore the little-understood world of quantitative finance, and show how the future of our economy rests on the backs of this all-but-impenetrable industry. Written not from a post-crisis perspective – but from a preventative point of view – this book traces the development of financial derivatives from bonds to credit default swaps, and shows how mathematical formulas went beyond pricing to expand their use to the point where they dwarfed the real economy. You'll learn how the deadly allure of their ice-cold beauty has misled generations of economists and investors, and how continued reliance on these formulas can either assist future economic development, or send the global economy into the financial equivalent of a cardiac arrest.

Rather than rehash tales of post-crisis fallout, this book focuses on preventing the next one. By exploring the heart of the shadow economy, you'll be better prepared to ride the rough waves of finance into the turbulent future.

Delve into one of the world's least-understood but highest-impact industries

Understand the key principles of quantitative finance and the evolution of the field

Learn what quantitative finance has become, and how it affects us all

Discover how the industry's next steps dictate the economy's future

How do you create a quadrillion dollars out of nothing, blow it away and leave a hole so large that even years of "quantitative easing" can't fill it – and then go back to doing the same thing? Even amidst global recovery, the financial system still has the potential to seize up at any moment. The Money Formula explores the how and why of financial disaster, what must happen to prevent the next one.

Hay otro libro para los que sepan inglés, que es el siguiente:

He encontrado el libro por Internet:

http://financeebooks.org/media/pdfs/...ve_trading.pdf

Ejemplo de sistema que suele funcionar muy bien para predecir un cambio fuerte en la bolsas

Habrá que estar atentos al cruce de medias móviles del S&P500 (ja,ja..)

Última edición por mbolsia; 06/05/2017 a las 11:47

lbeo (06/05/2017)

Una de las cosas que aprende uno cuando estudia la valoración de los derivados financieros es que los mercados financieros tienen un comportamiento aleatorio en el corto plazo, de hecho la valoración de Opciones se basa en ver que probabilidades tengo de llegar al precio de ejercicio, strike, para fijar el precio, la prima.

Si compras una opción tanto si es una Call o un Put pagas una prima en función de la probabilidad de que llegue al precio de ejercicio... a más probable más valen. Por ejemplo podemos comprar una opción Call de Telefónica a 20 euros, el precio es 0, es lo mismo que apostar a que el Real Madrid pierde por 10 Goles de diferencia.

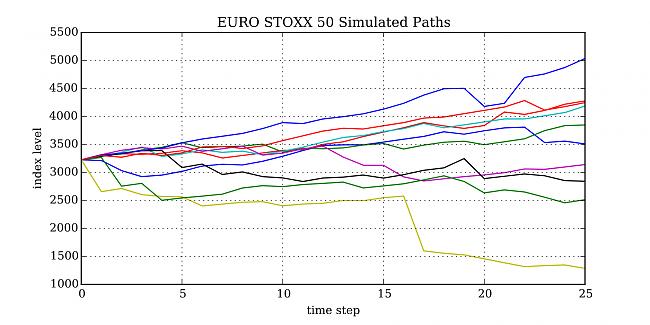

Ejemplo de sendas del Eurostoxx:

Existe una relación clara entre la volatilidad y las caídas de las bolsas, como se observa en el gráfico siguiente:

Un aumento considerable de la volatilidad se traduce en una caída considerable de las bolsas. El problema es que no son sucesos independientes. Es muy difícil predecir una caída de las bolsas con la volatilidad, ahora bien como en Bolsia no nos ponemos cortos, un aumento de la volatilidad se traduce en una menor exposición a la Bolsa. Caeremos pero menos.

Como veis en los libros no vas a encontrar una formula para hacerte rico, pero en un poco de búsqueda hemos visto dos ideas claves:

La media móvil del 200 sesiones respecto a la de 60 sesiones

Aumento de la volatilidad, es aumento de riesgo y las Bolsas caen

Hay muchas más cosas que se pueden utilizar para ir creando el modelo que se basa bolsia, pero para que lo comprendáis simplemente es muy fácil:

En situaciones normales nos creemos lo que hacen las 25 carteras al 100%

Cuando aumenta el riesgo, nos lo creemos menos y a lo mejor nos lo creemos en el 50%, el único riesgo es que las bolsas suban y nos perdamos la subida.

En situaciones de pánico, aumento volatilidad, media móvil de 200 sesiones arriba que la de 60 sesiones y más indicadores, nos lo creemos en un 75%, en unos meses los tops se actualizan, cae la volatilidad y nos lo creemos todo.

Es un modelo de bigdata, por eso toda la base de datos de Bolsia se va analizando en un modelo complejo, para hacerlo lo más robusto posible.

No quiero engañar a nadie, pero yo no me considero inferior a una persona que trabaja en Londres, o Nueva York... tal vez soy de un país como es España más difícil, pero por eso lo que se está haciendo en Bolsia, tendrá más merito.

Un Saludo.

Última edición por mbolsia; 06/05/2017 a las 15:42

Superguilla (06/05/2017)

El que le guste el mundo de la valoración de derivados hay un libro que está muy bien, o por lo menos el código que sirve para adentrarse en ese mundo.

https://github.com/yhilpisch/dawp

Superguilla (06/05/2017)

Crear modelos que te hagan ganar dinero es el Top del Top, valorar derivados es algo fácil porque alguien lo ha hecho, hay que saber programar, saber estadística, matemáticas... pero sobre todo te tiene que gustar. Es aplicar algoritmos y comprender como se simulan, cálculo estocástico...

Ahora bien crear modelos que te den dinero, no lo vas a encontrar en ningún libro, vas a encontrar ideas... y tienes que ser tu el que analice el mercado y vea alguna ineficiencia. La ineficiencia que ha encontrado Bolsia: al mercado acude mucha gente con un nivel medio inferior a 9.5 (Solo el 5% bate al mercado a largo plazo)

Si una persona sin conocimientos acude a invertir en Bolsa su nivel a lo mejor es 4, es decir va a perder dinero cuando compita respecto al mercado que tiene 9.5, perder me refiero que a largo plazo el mercado obtendrá mayor rentabilidad que el.

Ahora bien, si haces un subconjunto de gente que tiene de nota media un 9.9, vas a batir el mercado, en bolsia intentamos buscar a ese subconjunto. Por eso el fondo hasta ahora ha batido el mercado

Un Saludo.

Última edición por mbolsia; 06/05/2017 a las 16:00

Investigando sobre la medias móviles sobre el S&P500 he realizo un backtesting desde 1990 con los siguientes resultados:

Lo destacable del indicador es que conseguimos pasar el Drawdown del S&P500 del 57% al 19% Es decir como máximo perderíamos un 19% si utilizáramos dicho indicador.

También es destacable que actualmente estaríamos dentro del mercado, el mercado sigue siendo claramente alcista.

Última edición por mbolsia; 06/05/2017 a las 16:53

Estoy realizando una simulación en un Robot de Forex que quiero conectar y bolsia. Realiza 1 operación al día, con una ganancia máxima de 100 pips y una perdida máxima de 100 pips. Lo que hace es que cuando acaba el día abre una operación tanto en compra como en venta.

Tiene dos modos:

1. Tendencial

El tendencial el 95% ganan pips, lo que demuestra que contra el mercado no se puede ir, además si el 95% de las simulaciones te dan dinero estás ante un robot robusto.

2. Reversión a la Media

El 95% se arruina. Hacer una previsión que el mercado va a cambiar es la mejor forma de arruinarse.

Como conclusión podemos decir que ponerse en contra del mercado es la mejor forma de arruinarse.

Última edición por BolsiaSicav; 07/05/2017 a las 16:33

Si utilizamos apalancamiento la ruina puede ser total, por eso es bueno tener un sistema que funcione con rentabilidad positiva sin apalancamiento para ir invirtiendo cada vez más en el.

Última edición por mbolsia; 19/02/2018 a las 12:16

Actualmente hay 1 usuarios viendo este tema. (0 miembros y 1 visitantes)

Marcadores