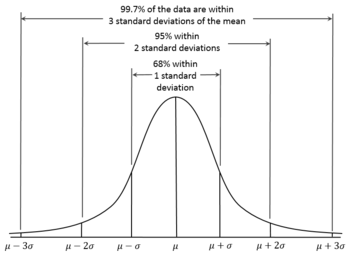

En este tema voy a empezar a hablar de algo que no gusta a mucha gente, pero hay que tener claro, el riesgo y sobre todo el riesgo de arruinarse en la bolsa

No hay mejor lección que perder dinero de verdad, que duela, que te sientas mal. Eso te puede servir para no arruinarte en el futuro. Lo peor que le puede pasar a un inversor en Bolsa es empezar a ganar mucho dinero, miles de euros, porque lo normal es que invierta más dinero, hable con la familia, amigos y acabes poniendo todo su patrimonio.

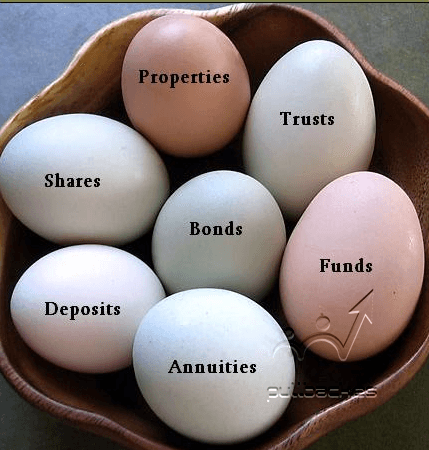

Además es muy posible que invierta todo su dinero en una sola acción, pensando que le ha llegado su oportunidad, piensa que eres GekKo de Wall Street, Te vas a forrar de Verdad

Cuando la realidad es que eres como el hombre de la Boina, en la película "Los Tramposos". Tu codicia te ha cegado, solo ves que vas a multiplicar tu dinero por 2, 5, o incluso 100 (en este caso, te están timando con algo raro, ya no es bolsa sino un timo, timo... como estafas piramidales de FOREX, Oro, Opciones Binarias... CFDs...)

Como no me quiero dedicar a hablar de los timos porque siempre hay miles y todos se caracterizan por rendimientos seguros del 100%, 500%, 2000%, que si quieres me preguntas personalmente y te digo mi opinión desinteresada. Vamos a dedicarnos a los riesgos que ocurren cuando se invierte en Bolsa, no Futuros, ni cosas apalancadas.

Riesgo en Bolsa: El mayor riesgo que te puede pasar en Bolsa es que inviertas todo tu dinero en acciones de una misma empresa y esta quiebre. Ejemplo de empresas que han quebrado:

Enron

Lehman Brothers

World Com

Gowex:

O empresas que bajan tanto que es como si lo perdieras todo:

Terra

Abengoa

Banco Popular

Kodak

Sacyr

Jazztel

Abengoa:

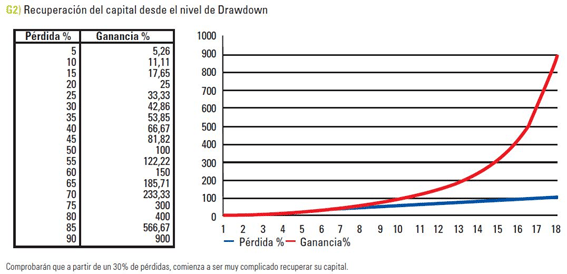

Como veis no es tan difícil perder mucho dinero o todo el dinero que se dispone, todos los años alguna empresa que cotiza en la Bolsa Española, quiebra o cae tanto que lo pierdes todo. Con ello os puedo decir que hay que ir con ojo, porque lo barato puede estarlo más, y la técnica de promediar a la baja es la mejor forma de arruinarse.

8Likes

8Likes LinkBack URL

LinkBack URL About LinkBacks

About LinkBacks

Citar

Citar

Marcadores