Sistema tendencial: La base de la cartera

Por bolsaycartera, autor en Bolsa y Cartera 13 julio, 2017|

Siguiendo el tema del último artículo>> Principales inconvenientes de la cartera de sistemas - Bolsa y Cartera, he decidido que el diseño de la cartera va a ser principalmente de acciones USA. La elección de renta variable es porque ahí es dónde se encuentran los mayores rendimientos y USA porque es el mercado mejor estudiado y con más datos. Pero el tema del diseño lo veremos más adelante, hoy vamos a ver el sistema tendencial que será la base de la cartera.

El sistema es muy simple y por lo tanto robusto. Esta basado en los canales de Donchian. La idea es que no se puede iniciar una tendencia sin que haya una rotura de máximos de X días. El dinero está en las tendencias y por eso este sistema será la base de la cartera.

Características del sistema:

•Entra en la rotura del canal

•Cierra la posición al agotarse la tendencia

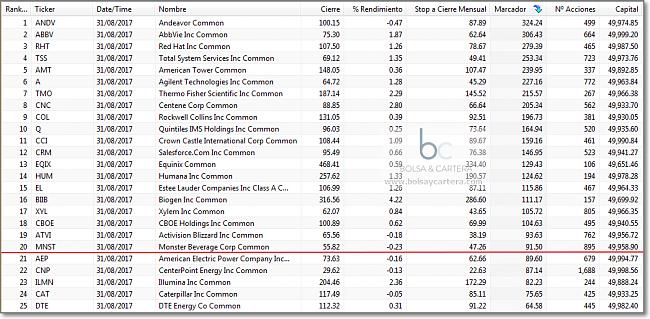

•La acción debe pertenecer al SP500. Es el mercado más representativo y líquido que existe. Además tiene el número suficiente de acciones para que siempre haya alguna que cumpla las condiciones de compra.

•Se operarán máximo 20 acciones a la vez

•No dispone de stop loss

•Dispone de filtro de mercado

•No nos apalancamos

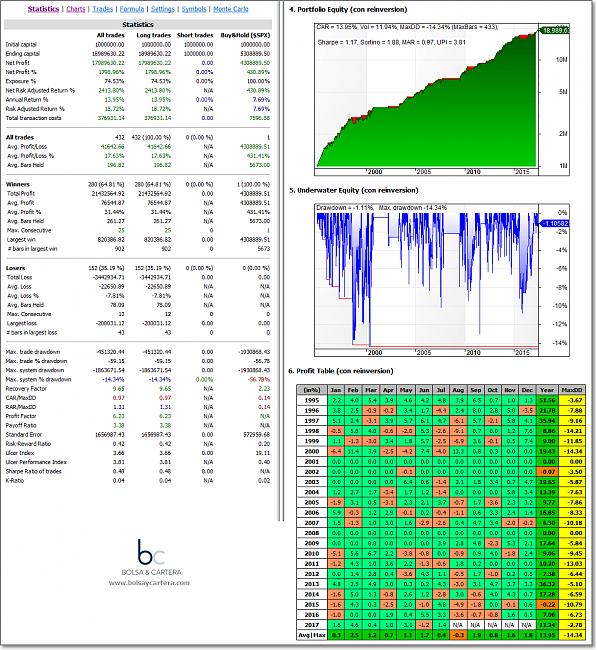

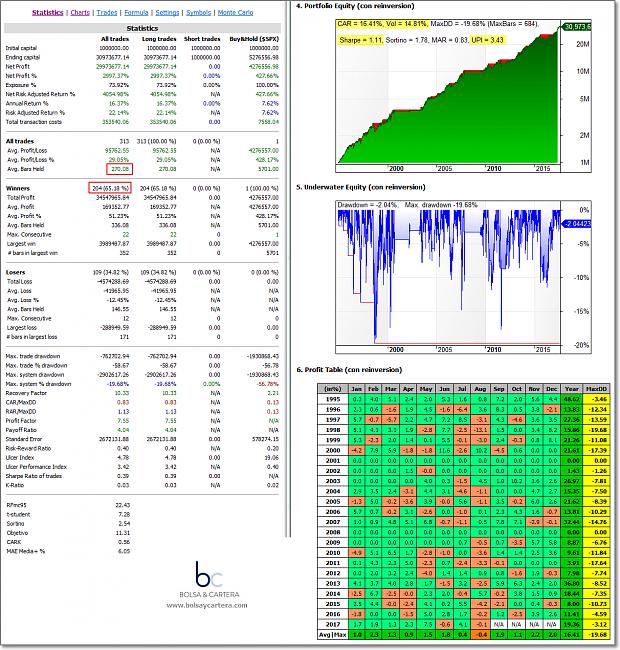

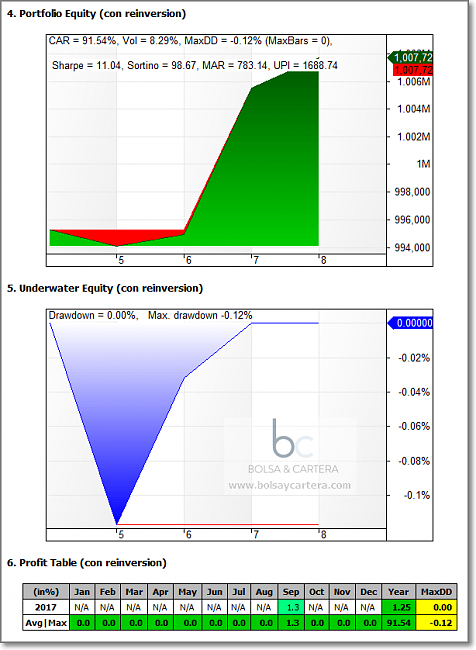

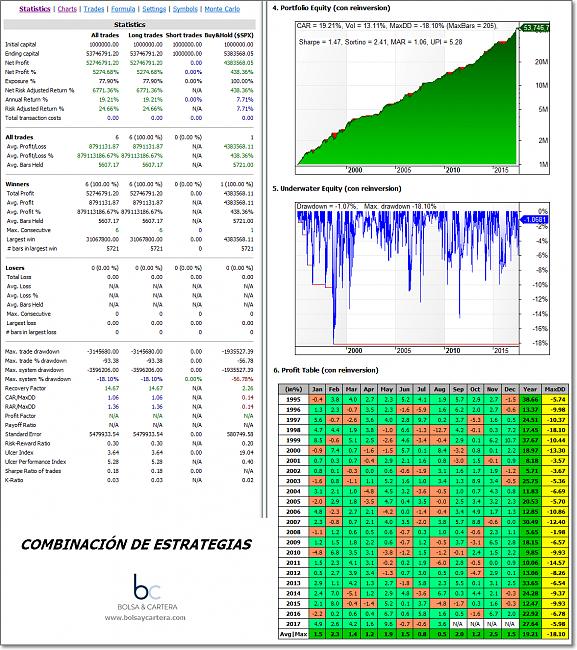

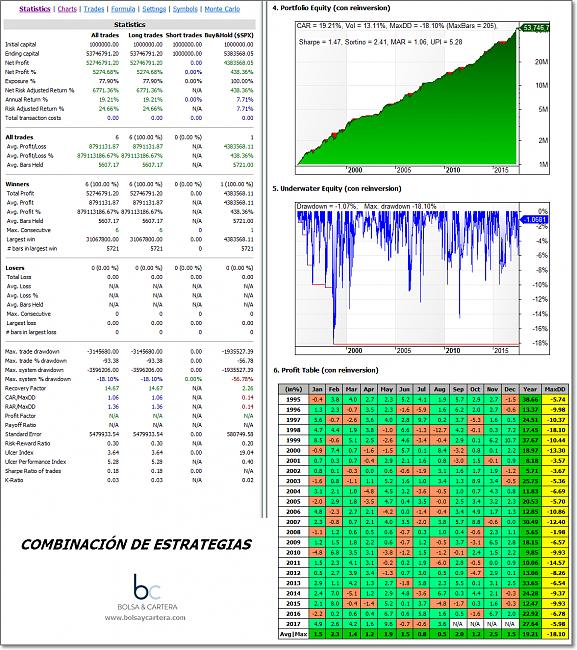

Las estadísticas del sistema desde 1995 hasta hoy, aplicando comisiones y reinvirtiendo beneficios son (recordad que la cartera es para el largo plazo, luego aprovechamos los beneficios y los reinvertimos):

De las estadísticas cabe destacar que batimos al SP500 tanto en rendimiento, 13,95 % de CAR frente a 7,69% del SP500, como en riesgo, máximo drawdown 14,34% frente al 56,78% del SP500.

Para ser un sistema tendencial el porcentaje de acierto es abrumador, 65 %.

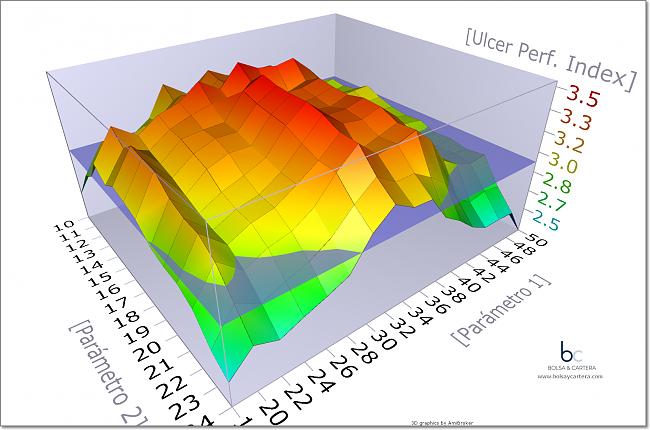

La volatilidad es bastante baja, 12%. Y el UPI (3,81) nos está diciendo que no sufriremos mucho al operar el sistema.

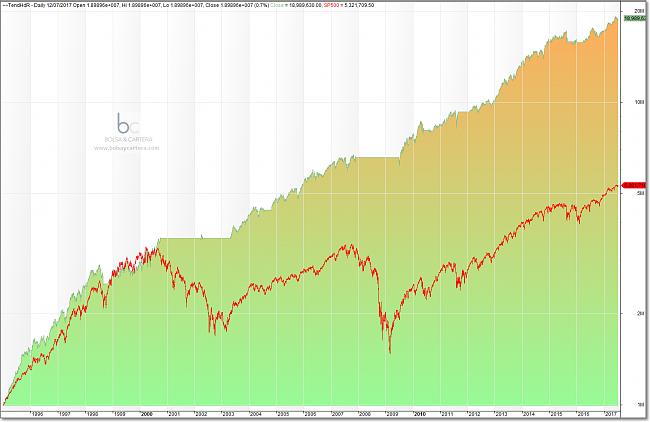

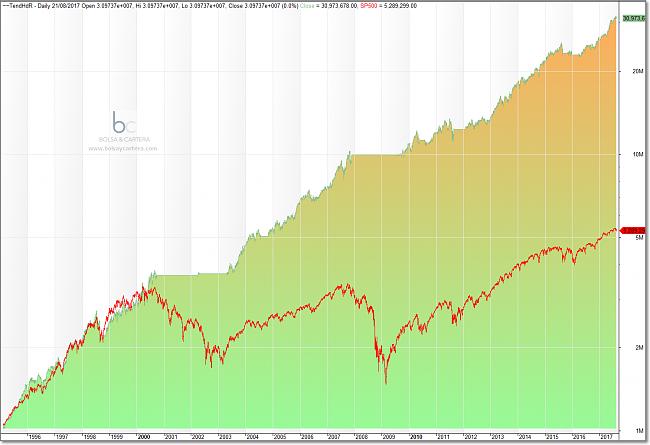

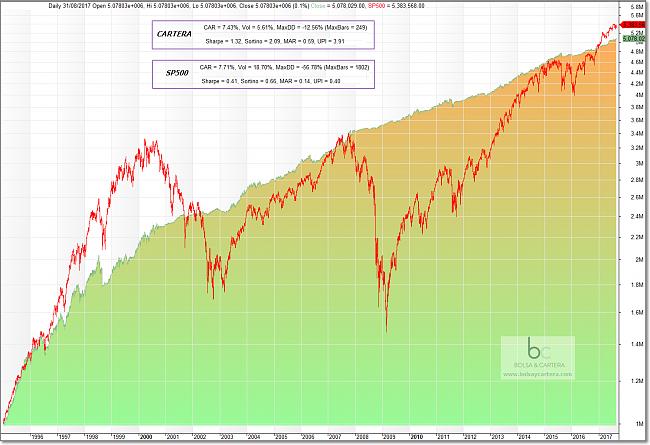

En la siguiente imagen podemos ver gráficamente como batimos al SP500.

Si el 1 de enero de 1995 hubiésemos invertido un millón de euros en este sistema, en estos momentos tendríamos casi 19 millones (línea verde).

Si hubiésemos comprado un millón de euros del SP500 y hubiéramos mantenido hasta hoy, tendríamos casi 5,5 millones (línea roja). La diferencia es muy considerable.

Si observamos la imagen, podríamos pensar que la ventaja de este sistema radica en el filtro de mercado. Parece que sea en los periodos bajistas dónde el sistema saca ventaja al no operar.

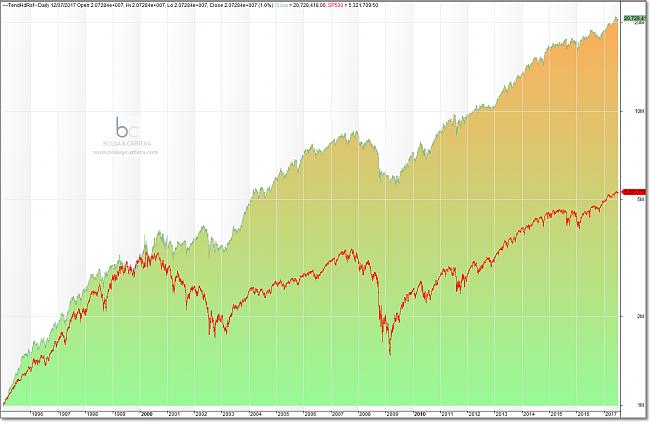

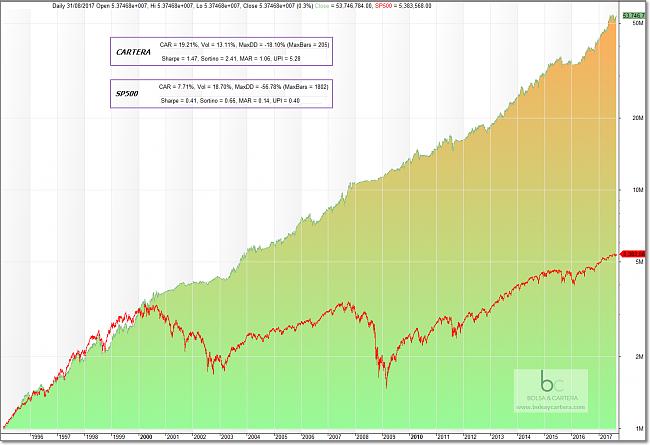

En la siguiente imagen veremos como funciona el sistema sin filtro de mercado y comprobaremos que no solamente es por el filtro.

Vemos que el sistema sin filtro de mercado es mucho más fuerte y obtiene más beneficio, pero no es esto lo que buscamos.

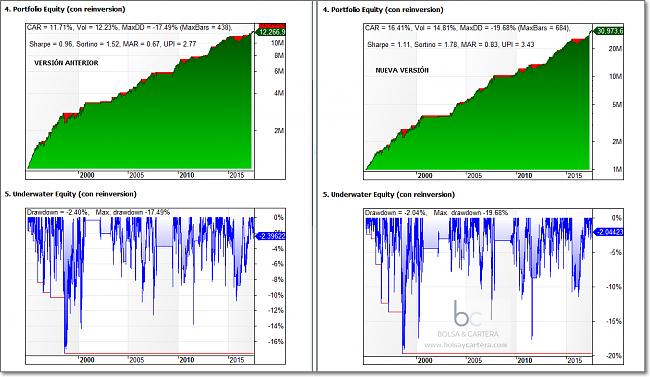

Nuestra nueva cartera busca más tranquilidad, busca que el ratio beneficio/riesgo sea óptimo.

Por eso utilizaremos el filtro de tendencia para reducir la volatilidad y el drawdown.

En los próximos días veremos el diseño de la nueva cartera al completo.

Saludos.

Comunidad privada de inversores - Bolsa y Cartera

1Likes

1Likes LinkBack URL

LinkBack URL About LinkBacks

About LinkBacks

Citar

Citar

Marcadores