Archivos de la Categoría: Finanzas Prácticas

El desierto de los Tartaros

Es mi primer artículo en Bolsia. En él me gustaría rendir un tributo a Bolsia y a las personas que integran este magnifico proyecto. La actitud de Miguel y su fe ciega en cumplir su sueño, es innegable. Construir un proyecto que merezca la pena en esta industria tan atomizada y compleja merece un […]

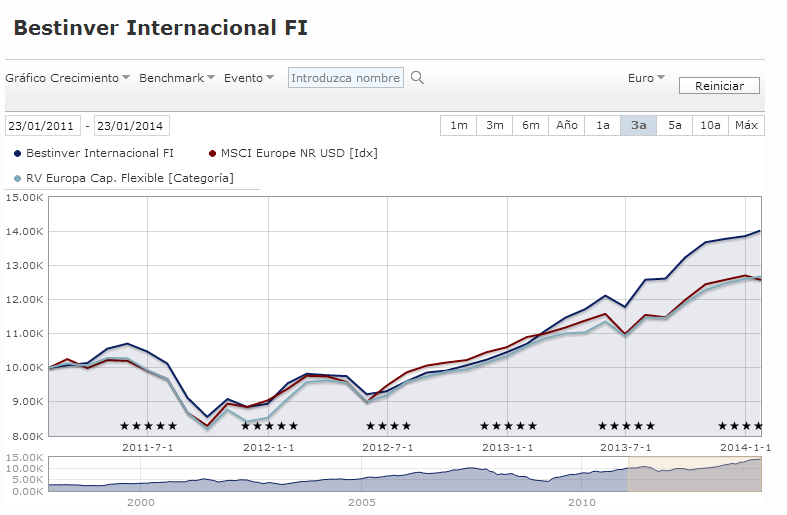

Benchmarks

El Benchmark es un índice de referencia que sirve para hacer comparaciones. Instrumento financiero utilizado como referencia para los rendimientos de otras emisiones del mismo tipo o en el mismo mercado. Como Bolsia.com se dedica a realizar carteras de Bolsa, el índice de referencia que más utilizamos es el S&P500. Pero en general un benchmark […]

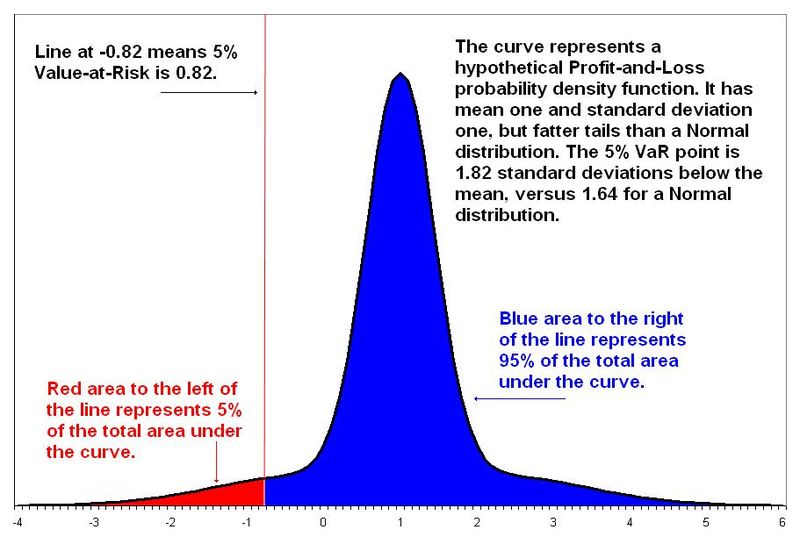

VaR ( Value at Risk)

El VaR fue desarrollado por JP Morgan en 1994, y se trataba de buscar una medida que nos informara del riesgo que tenemos en nuestra cartera de activos financieros. Para ello nos da la probabilidad en un horizonte de tiempo determinado de tener esa perdida en nuestra cartera ante variaciones del valor nuestros activos (subidas […]

La Prima de Riesgo en el cálculo del Ke

Como ya adelantamos en los temas tratados en el Blog, a la hora de valorar un proyecto de inversión necesitamos saber que tasa de descuento tenemos que descontar los flujos de dicho proyecto, esto se calcula a partir de la siguiente ecuación: Ke = Rf + Beta*Prima de Riesgo Explicación: Ke = Coste del […]

Asset Allocation

Asset Allocation consiste en la distribución de los activos financieros en distintos países y productos financieros (bonos, acciones, inversión inmobiliaria). El objetivo es reducir el riesgo de las inversiones, el asset allocation depende del perfil del inversor y la situación económica. La clave dependen en delimitar hasta cuanto un inversor puede perder de sus inversiones, […]

Valoración de Empresas por Descuentos de Flujo de Caja (I)

La valoración por descuentos de flujo de caja o discounted cash flow (DCF) en inglés, constituye la forma más completa y realista de realizar una valoración de una empresa. Lo más importante de una valoración por DCF es la proyección en el futuro de la cuenta de resultados de la empresa, ya que obliga a […]

VAN, TIR, PAYBACK

Cuando nos planteamos invertir en un proyecto de inversión es necesario cuantificar cual es el rendimiento que vamos a obtener y en cuantos años recuperaríamos la inversión. Dentro de las variables que entran en un proyecto la más difícil de predecir son los beneficios que van a haber en el futuro, dado que salvo ciertos […]

Modelo Gordon-Shapiro

El modelo de Gordon-Shapiro, también conocido como el modelo de dividendos crecientes a tasas constantes, es una variación del modelo de análisis de flujos de caja descontados, usado para avaluar acciones o empresas. Este modelo presupone un crecimiento de los dividendos a una tasa constante (g), siendo por eso un modelo aconsejado para empresas con […]

Valoración de Empresas por Multiplicadores

El siguiente método de valoración es el más utilizado a la hora de valorar una empresa. Consiste en comparar Ratios financieros que disponemos a partir del Balance y la Cuenta de Resultados de la empresa a valorar con otros Ratios de otras empresas de las que disponemos una valoración (empresas que cotizan en la Bolsa […]

Cálculo de la Beta de una Acción Cotizada

El cálculo de la Betase lo debemos a William Sharpe en el que a partir del trabajo de Harry Markowitz construyó un modelo que es la base de las finanzas modernas. Posteriormente explicaré todo ello, pero primer paso os puedo decir que su trabajo fue fundamental para una teoría no muy complicada matemáticamente, pero si […]

Comentarios recientes